金融業界とは?仕組み・やりがいについて徹底解説!

26,763 views

最終更新日:2022年02月03日

金融業界完全攻略記事まとめ

1.金融業界の仕組み

2.金融業界の働き方(職種)

3.金融業界の現状と今後の動向

4.金融業界の志望動機の書き方

5.金融業界の自己PRの書き方

6.金融業界のオススメ本

私たちの身近な存在であり、興味を持つ人が多い金融業界ですが、その全貌を理解している方は少ないかと思います。

本記事では、金融業界とはそもそもどのようなものなのかということについて解説します。

- 本記事の構成

- そもそも金融業界とは

- 金融業界の働き方

Lメガバンクの働き方

L証券会社の働き方

L生命保険会社の働き方

L損害保険会社の働き方

L地方銀行の働き方

L信託銀行の働き方

Lカード会社の働き方

Lリース会社の働き方

Lアセットマネジメントの働き方

L政府系金融機関の働き方

L外資系投資銀行の働き方 - 金融業界のやりがい

- 金融業界の求める人物像

L対人スキルが高い

Lメンタル管理ができる

L常に新しい情報をインプットして学ぶ姿勢を持っている

L信頼関係を築ける力 - まとめ

- 金融業界の情報収集に役立つ!就活生向けLINEオープンチャットを紹介

そもそも金融業界とは

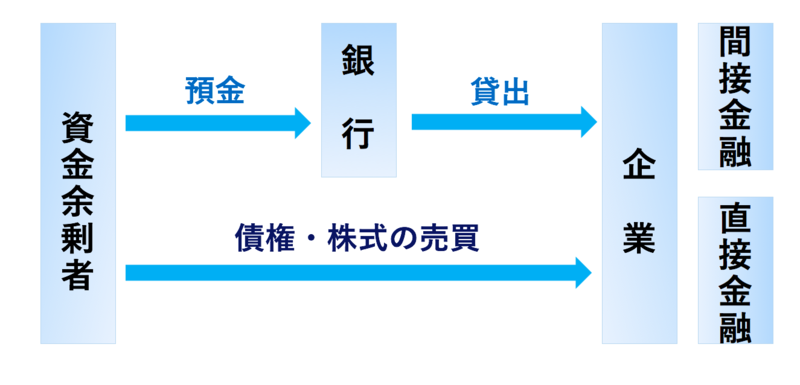

金融とはそもそも、資金が余っている人から資金を必要としている人に資金を融通することを言います。銀行はわかりやすい例であり、「皆さんの預金を企業や個人に貸し出し、その利子を得る」ことによりビジネスを行っています。

また、金融には「直接金融」と「間接金融」があります。金融業界の代表格とも言える銀行は間接金融に含まれます。

直接金融は、資金を必要とした人が株式や社債といった証券を発行し、それを購入してもらうことにより、資金を集めるものです。

それに対して間接金融は預金者から資金を集め、その資金を必要な人に貸し出すことを意味します。銀行は皆さんが預けているお金を企業に融資し、その利息をもらうことで利益を生み出しています。

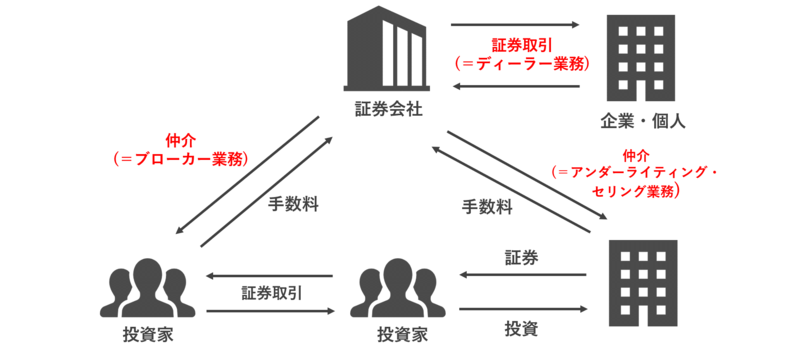

つまり、企業が発行した証券を投資家が直接購入し、資金を出資する形になることから直接金融と呼ばれます。ここで証券会社が携わることになり、投資家と企業をはじめとした資金需要のある発行体の仲介役となります。その時の手数料で利益を生み出しているのが直接金融の特徴です。

その他に市場型間接金融というものがあり、こちらでは間接金融の枠組みを維持しつつ、市場を介した取引を行なっています。代表的なものだと投資信託やシンジケートローンなどが挙げられます。

- 投資信託:投資家から集められた資金を専門の委託会社が金融資産や不動産に投資することで運用し、その成果を出資額に応じて投資家に還元するもの。

- シンジケートローン:複数の金融機関がシンジケート団というものを組成し、同一の取引条件ので、同時期に行う協調融資のこと。

金融業界の働き方

一口に「金融業界」といっても様々な業種があります。金融業界を目指す就活生の皆さんは、自分の務めたい業界がどのような働き方をしているかのイメージを掴めるようにしておきましょう。

メガバンクの働き方

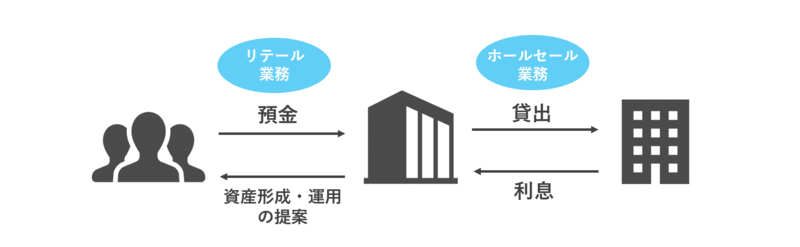

メガバンクに就職した場合、基本的には営業を行うことになると思います。営業をする上で、個人や中小企業向けのリテール業務と法人(大企業)向けのホールセール業務の2種類があります。

リテール業務は富裕層の資産形成・運用などの個人の将来的な資産構成に携わる業務になります。

ここではメインとなるホールセール業務について考えていきたいと思います。

ホールセール業務では資金を必要とする企業に資金を融資し、その利息を得ることによってビジネスを行なっています。

資金を融資するといっても、先ほども挙げたシンジケートローンやプロジェクトの収益で返済を行うプロジェクトファイナンス、不動産からの収益で返済を行う不動産ファイナンスなどといった、数多くの手法が取られるようになっています。

その他にも、M&Aアドバイザリーのような業務も行なっています。

そのようなビジネスモデルから考えると、メガバンクは企業の抱えている課題を共に考え解決まで行うパートナーのような素質が必要になると考えられます。金融という商品を扱うコンサルティングと考えるとわかりやすいかもしれません。

特に金融商品は他社との差別化をつけることが難しいため、それを扱う「人」が商材とも言えます。

【3メガバンク比較】入社1年目の仕事

「銀行の志望動機」3パターン|解説付き内定者ES

メガバンクの志望動機の書き方|200字~800字でまとめるES

【最新版】メガバンク3社(三菱UFJ・三井住友・みずほ)を徹底比較|業務内容から社風、業績、年収、選考対策まで

→メガバンクを志望している方はこれらの記事を参考にしてください。実際に働くことのイメージや志望動機を書くコツを理解することができます。

証券会社の働き方

証券会社のビジネスモデルを考えていく上でも、個人向けのリテール業務と法人向けのホールセール業務に分けることができます。証券といえば営業と言われているのは、リテール業務の比重が大きいからだと思います。

しかし近年は、企業のM&Aが活発化し、資金調達やアドバイザリーが必要となったため、その業務を証券の投資銀行部門が担っています。

まず、リテール業務について見ていきましょう。証券会社の中でもトップを走る野村證券の営業が考えやすいと思うので、そちらを例にとりながら考えていきたいと思います。

「野村證券|求める人材と解説付き内定者ES」でも述べているように、証券会社の営業は、個人として顧客にとって最善の成果を出すことが求められます。

銀行の営業にも言えることですが、ノルマが厳しく数字を常に気にしなければいけないため、個人で結果を出すことを好む人が仕事に向いているかもしれません。

また、ホールセール業務では、先ほども挙げた投資銀行部門のことをインベストメントバンキングと言い、それに加えグローバルマーケッツといった債権や株式を扱う部門があります。

インベストメントバンキングではM&Aのアドバイザリーや資金調達、IPO(企業の新規上場)などを行なっています。新聞に載るほどの大規模な案件になることが多く、優秀な学生から人気があります。業務内容から考えても激務になりやすく、高度な能力が求められ、論理的思考力やリーダーシップに加え、人柄が重視される傾向があります。

グローバルマーケッツでは、主にセールス・トレーディング・リサーチ・ストラクチャリングの4職種に分けることができます。国内外の機関投資家をはじめとした顧客の資産運用の複雑なニーズに対応し、様々なサービスやソリューションを提供して収益を得ています。

華やかな金融の世界を思い浮かべる方はグローバルマーケッツがそのイメージに近いと思います。

3名の証券業界勤務経験者との対話から考える、証券営業の光と闇

【ES解説付】証券業界内定者の志望動機11選を紹介

→これらの記事から証券会社への理解を深めることができます。働くイメージや志望動機の作成にぜひご活用ください。

生命保険会社の働き方

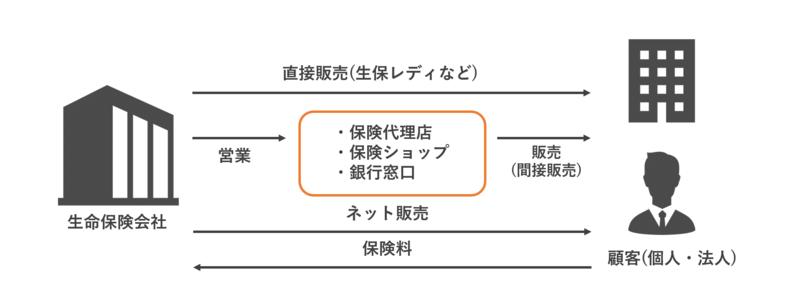

生命保険会社は銀行・証券と異なり、人の生死に関わる保険商品を販売する職業です。日本は生命保険大国とも言われており、かなりの需要があることがわかります。

金融業界の中でも業務内容や扱う商材、人の人生に関われるといった点から、就活ランキングでも高い人気を得ています。

生命保険は保険料の収入及びその資金の運用によって収益を挙げています。特に、生命保険という誰もが関わるものであるため、保有資産は莫大なものとなり、機関投資家としての一面も兼ね備えています。

基本的には個人向けの保険商品の販売・アフターフォローを主な業務内容としています。そのため、営業職がメインとなり、顧客にとって最適な保険商品を提案していくことがメインの仕事になります。また、法人向けの営業も行なっており、団体保険や企業年金を扱っています。

生命保険業界大手2社の違いとは【日本生命と第一生命の強み・事業領域・選考を比較】

明治安田生命のES対策!求める人材を理解して採用レベルの志望動機・ガクチカへ

→これらの記事から生命保険会社への理解を深めることができます。志望動機の作成、業務内容の理解にご活用ください。

損害保険会社の働き方

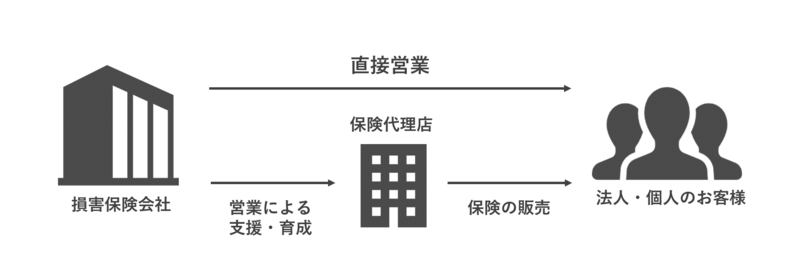

損害保険会社は自動車事故や災害による事故などの、モノに関わる保険を扱う業種となっています。船舶に関する保険なども取り扱っており、幅広い保険商品を取り扱っています。

就活生からの人気も高く、特に東京海上日動は「マリン」と呼ばれ、絶大なブランドを有しています。

損害保険会社の業務は大きく分けると営業部門と業務部門に分かれます。営業部門では生命保険とは異なり、個人に商品を販売することはありません。あくまでも代理店に営業をします。例として車を買うときに一緒に保険に加入できるのは、損害保険会社の営業が代理店や業者に商品を販売しているから、と考えるとわかりやすいかもしれません。

業務部門では顧客が保険を利用する時のサポートを行う部門になります。保険金の査定や支払い、事故の相手とと交渉のサポートなどを行なっています。

その他には商品企画部門といった部門もあります。損害保険はその時代に応じて商品を考える必要があり、常に新しいもしくは改善された内容にしておく必要があります。そのため、商品企画部門が保険商品の開発・改善を行なっています。

地方銀行の働き方

地方銀行の業務内容はほとんど先述したメガバンクと変わらないようです。

ここでは、メガバンクにはない地方銀行の強みについて説明します。

まず、「地方」銀行という名前からも推測できるように、地方経済に対して大きな影響を持っています。地域の主要企業の融資を担っていたり、不動産と提携していることが主な理由として挙げられます。

また、地域密着型の近隣住民に対するきめ細かいサポートでほかの金融機関と差別化が行われているようです。

信託銀行の働き方

信託銀行の大きな特徴は、都市銀行などの普通銀行が行う「銀行の3大業務(預金、融資、為替)」に加えて「信託業務」「併営業務」を行うことができる点です。

普通銀行の業務範囲は基本的に「銀行の3大業務」にとどまりますが、信託銀行はそれにとどまらず幅広い業務に携わることができます。

「信託業務」とは、委託者が受託者に対してお金や土地、建物などの財産を移転させ、受託者が委託者の意に沿うようにその財産を運用することを指します。

信託銀行はここでいう受託者として、委託者であるお客様の財産を運用することになります。「併営業務」とは、不動産関連業務、証券代行業務、遺言関連業務などを指します。

また、このように信託銀行は普通銀行よりも携われる事業の幅が広いため、通常の融資、社債発行、株式発行といった普通銀行が行える範囲内の通常の資金調達方法に加え、不動産の証券化といった信託銀行ならではの資金調達方法をお客様は享受できることになります。

一方、信託銀行で働く社員からすると、一つの会社内でも様々な領域の仕事に携われますし、また提案の幅が広がる分お客様への提案方法が広がり様々なサービスを考案することができるということになります。

このような点が普通銀行と信託銀行が異なる点でしょう。では、その違いを踏まえ、以下では信託銀行の主な業務を紹介します。

(1)受託事業…受託事業は、企業年金制度の導入や設計の提案をしたり、国内外の機関投資家など法人のお客様を対象に資産運用・コンサルティングさらには企業が保有する有価証券の保管・決済を行います。

(2)リテール事業… リテール事業は個人のお客様に向けて投資信託・個人ローンなどに関する資産運用の相談、コンサルティングや不動産・相続に関する相談・コンサルティングを行います。

(3)不動産事業…オフィスやマンションなどの不動産の価格交渉、引き渡しにおける仲介業務や不動産の証券化などの業務を行います。

(4)マーケット事業…市場環境の分析から市場リスクの計測を行い、お客様の金利・為替などに関する運用・リスクマネジメントに対してソリューションを提供しています。

(5)ホールセール事業…法人のお客様に向けて与信、融資をしたり資産運用のコンサルティングを行います。また、企業の海外進出を資金面で支援するなど、事業支援や企業価値の向上に貢献します。

(6)証券代行事業…株式発行会社の委託を受けて、株式名簿の管理・株主総会に関する事務・配当金支払いに関する事務を行うほか、会社法や株主総会対策等に関する法務コンサルティングの提供などを行います。

カード会社の働き方

カード業界とは、買い物に使えるクレジットカードに関する業務を行っている業界です。顧客が安心してカードを使えるようなサポートや、利用者数を増やすための取り組みが主な業務になっています。

カード業界の業務は(1)「イシュアー業務」(2)「アクワイアラー業務」(3)「セキュリティー業務」に分かれており、この三つがすべて完璧に行われて初めてクレジットカードの仕組みを運営することができるのです。

「イシュアー業務」は「VISA」などの国際ブランドから認証をもらい、消費者にカードを発行する業務のことです。

法人、個人向けに自社カードを宣伝したり、ショッピングモールなどでキャンペーンを行うこともこの業務の一つです。

カード全体の利用者数に直結する業務として、クレジットカード業界を支えている業務ということができます。

「アクワイアラー業務」とはサービス拡充のための業務で、加盟店を増やすための取り組みや各店舗の管理をする業務を指します。

以上の二つの業務は自社で行われていることが多いですが、一部では外部に業務委託をしていることもあるようです。

最も重要な業務が、「セキュリティー業務」です。クレジットカードを利用するには多くの個人情報が必要になるので、その管理はクレジットカード会社の信用問題に大きく関わります。

具体的な業務としては、偽造カードへの対策や、万が一カードを紛失してしまったときに不正利用をされないようにすることが挙げられます。

リース会社の働き方

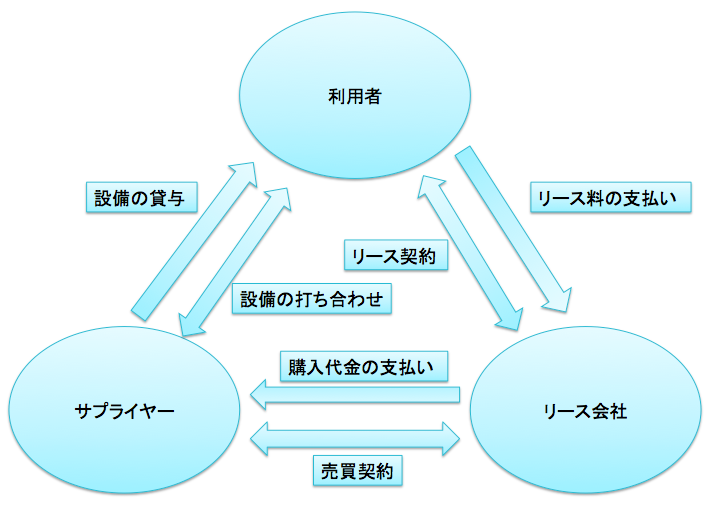

「リース」はそもそも、企業が必要とする設備をリース会社が代わりに購入し、企業に貸し出しをするサービスのことを言います。設備を必要とするのは所有するためでなく使用するためであり、この使用価値を提供することがリースの本質となります。

その上でリースは金融機能とサービス機能の2種類の機能を提供しています。

金融機能は、設備投資にかかる費用をリース会社が受け持つことにより、設備投資にかかる多額の費用を抑え、資金をより効率的に他の投資に回すことが可能になります。

サービス機能は、設備に関する事務手続きの簡素化を担っています。設備は所有しているだけで、会計・税務上の処理や損害保険の加入、また使用後の破棄といった様々な手続きを必要とします。その手続きをリース会社にアウトソーシングすることにより、手間を省くことができるようになっています。

この「リース」には2種類の方法があり、「ファイナンス・リース」と「オペレーティング・リース」と呼ばれます。

ファイナンス・リースは、言葉通り金融取引におけるリースのことを指します。リース会社が設備を購入し、それを企業に貸与して、購入代金と金利をリース期間中に返済してもらうという形になっています。

特徴として中途解約ができません。この機能は企業側がお金を借りて設備を買っているという点で、銀行の融資と同じような仕組みの金融取引になります。

オペレーティング・リースは、中古市場があり、使用後でも資産価値のあるモノに限定した取引になります。企業は契約期間に応じたリース料を支払い、設備を借り、期間が終了したら返却します。

簡単にいうとレンタルと同じ仕組みです。リース会社は設備を買い取ってもらうか、さらに他の企業にリースするか、中古市場に売却することによって利益を得ています。

企業側からすると、短期間からリース可能なことや、解約が可能、費用を抑えられるなどのメリットが挙げられます。

アセットマネジメントの働き方

資産運用業務を行う会社である「アセットマネジメント会社」とは、顧客のファンド(投資信託)を介して資産の管理を行い、その運用委託報酬を受け取ることで成り立っている会社です。

投資信託と投資顧問の二つの業務を行っており、投資信託は個人の、投資顧問は機関投資家の資産を預かっているというような違いがあります。

その内容は、主に(1)運用部門(2)営業部門(3)ミドル・バック部門の三つに分けられます。

運営部門では投資家から集めた資金の投資判断を行ったり、ファンドの資金管理を行います。

営業部門では運用しているファンドの営業を行います。投資家向けのセミナーを開催したり、ファンドを販売会社に取り扱ってもらうための営業活動を行います。

最後に、ミドル・バック部門では、運用の情報管理を行います。ミドル業務とバック業務に分かれており、ミドル業務では投資家向けに運用情報の開示やリスク管理を行っています。

バック業務では、ファンドの資金の売買や流入情報を会計システムに入力し、管理を行います。社内の情報管理もバック業務の役割であるため、IT部門などはこの業務に分類されています。

政府系金融機関の働き方

政府系金融機関とは、主に融資を行うことを目的とした金融機関を指します。

融資に当てている資金は、財政投融資からの借入れや債券発行による調達がメインとなっており、融資したお金の利子を得る、投資のリターンを得る、M&Aアドバイザリーの仲介料を得るなどの方法で利益を獲得しています。

また、農林中央金庫は日本最大のヘッジファンドとして知られており、市場運用資産高は70兆円近くあります。

実際、リテール分野にも貸出を行っており、農業分野の貸出をメインとして行っているようにみえますが、規模を見ると機関投資家としての役割が大きいといえます。

融資の仕組み自体は民間の銀行とほとんど変わりませんが、民間の融資を補完するということが事業の目的としてあげられており、民間の金融機関とは棲み分けを行っているようです。

外資系投資銀行の働き方

外資系投資銀行で特に人気が高いのは投資銀行(IBD)部門です。外資系投資銀行は他にも、マーケット部門、リサーチ部門に分かれています。

投資銀行部門では、顧客に対してM&Aの提案や資金調達の提案をする、いわゆるコンサルティング業務を行います。外資系投資銀行を志望したいという就活生の多くはこの部門を想像しているのではないでしょうか。具体的な業務に、提案にあたっての資料作成や、提案実行時の必要資金の算出などがあります。

マーケット部門では、株式や為替などの金融商品の営業や販売を行っています。また、債券の売買を行うトレーダーなどもマーケット部門の一部であり、顧客や市場との取引を実際に行うのがマーケット部門の役割だということができます。

最後に、リサーチ部門では、投資対象となる各業界のリサーチを行い、投資銀行部門の提案などに用いる「判断材料」となる記事を制作し、専門誌に掲載します。リサーチを行うのはアナリストと呼ばれる人々で、専門性が高く、投資銀行の頭脳と呼ばれる部門でもあります。

このように、各部門が相互に関連することで、投資銀行の仕組みが成り立っています。

金融業界のやりがい

このコンテンツは会員(無料)の方のみご覧になれます。

また、会員(無料)の方は77482枚のエントリーシートを全て閲覧可能になります。

(無料会員登録はこちら)

金融業界の求める人物像

ここまで金融業界の働き方や仕組みについて説明してきました。記事を読み、金融業界への志望度が高まった方もいらっしゃるかと思います。

ここまで金融業界の働き方や仕組みについて説明してきました。記事を読み、金融業界への志望度が高まった方もいらっしゃるかと思います。

金融業界の選考を受ける上で、自己PRを成功させるにはどのような人物像が求められているのか知っていることが役立ちます。

ここでは、金融業界で求められる人物像について説明します。

対人スキルが高い

個人、法人問わず、金融業界は高い対人スキルを持っている人材を求めています。例えば営業であったら、顧客の潜在的ニーズを引き出すことが求められるため、柔軟な対応力やコミュニケーション力が必要になります。事務職であっても窓口や電話対応などでコミュニケーションを求められる場面はあるため、金融業界全体として対人スキルは求められていると言えます。

メンタル管理ができる

金融業界は、業務内容や職場環境が厳しい企業が多く、新卒の離職率が高かったり、一人一人の営業ノルマが高く設定されているなど、様々な厳しさがあるというのが事実です。そのため自分のメンタルを管理できる人材でなければ続けることは難しいと言えます。

常に新しい情報をインプットして学ぶ姿勢を持っている

金融業界は時代の変化に伴い、制度改正が頻繁に行われるため、基礎知識はもちろんですが、常に新しい知識をインプットすることが必要になります。そのため仕事以外でも経済や経営についてアンテナを張り、継続的に勉強に取り組むことができるという真面目さはとても重要です。

信頼関係を築ける力

金融業界とはお金や経営に関する悩みを聞くことが仕事となるため、顧客との信頼関係を築くことはとても大切です。そのため顧客を第一に考えることができる誠実な人材が求められるということが言えます。

まとめ

本記事を読み、金融業界の志望度が上がった学生も多いと思います。

まずは自分が志望する業界の全貌を理解し、自分はその中のどこに適性があるのか考えることが、納得できる就活への近道かもしれません。

金融業界の情報収集に役立つ!就活生向けLINEオープンチャットを紹介

unistyleでは業界別の就活用LINEオープンチャットを運営しており、数多くの就活生が匿名で就活に関する情報交換をしています。

実際に金融業界志望者向けのグループでも、各社の選考に関するトークが活発に交わされています。

下記の画像をクリックすることで参加用ページに飛び、ニックネームとプロフィール画像を登録するだけで参加することができますので、興味のある方はぜひご参加ください。

【業界研究】信託銀行に就職したい学生必見!仕事内容や動向、ビジネスモデルなどを解説

【業界研究】生命保険業界のビジネスモデルって?仕組みから業務内容までを解説!

【3メガ損保比較】東京海上日動・三井住友海上・損保ジャパンの強みや社風、選考対策を解説

金融業界完全攻略記事まとめ

1.金融業界の仕組み

2.金融業界の働き方(職種)

3.金融業界の現状と今後の動向

4.金融業界の志望動機の書き方

5.金融業界の自己PRの書き方

6.金融業界のオススメ本

本記事では金融業界の働き方・求める人物像について解説してきました。こちらの動画では金融業界の全体像について紹介しています。

.png?1580796043)