10年間で海外売上高比率を54%まで高めた電通のM&A戦略

20,880 views

最終更新日:2023年10月30日

2015年度12月期の電通グループの売上総利益は約7,619億円、海外売上総利益は4,140億円の54.3%と国内事業の売上高よりも大きくなっています。2006年度は海外事業の売上総利益は10%にも満たなかった中で、10年間で国内事業を抜くほどの規模にまで成長させています。この成長を牽引したのが、積極的なクロスボーダーM&Aです。今回は海外売上高比率を半分以上までに高めた電通のM&Aの歴史について見ていきます。

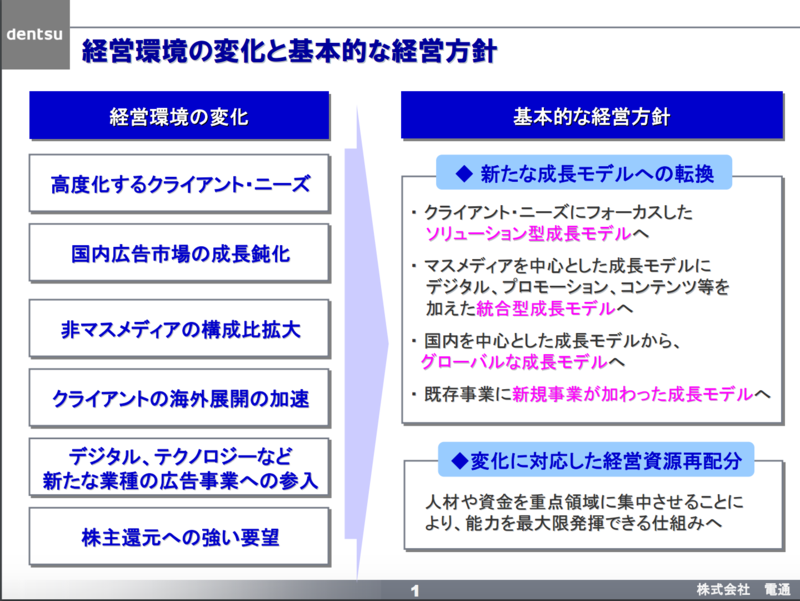

海外展開戦略を打ち出した2008年3月期の経営計画

電通は2007年度に発表した「今後の経営方針について」において、明確に海外展開する方針を発表しています。この年の海外事業の売上合計が全体に占める9.5%に過ぎないのですが、ここから2015年度には半分以上までに海外売上高比率が高まります。

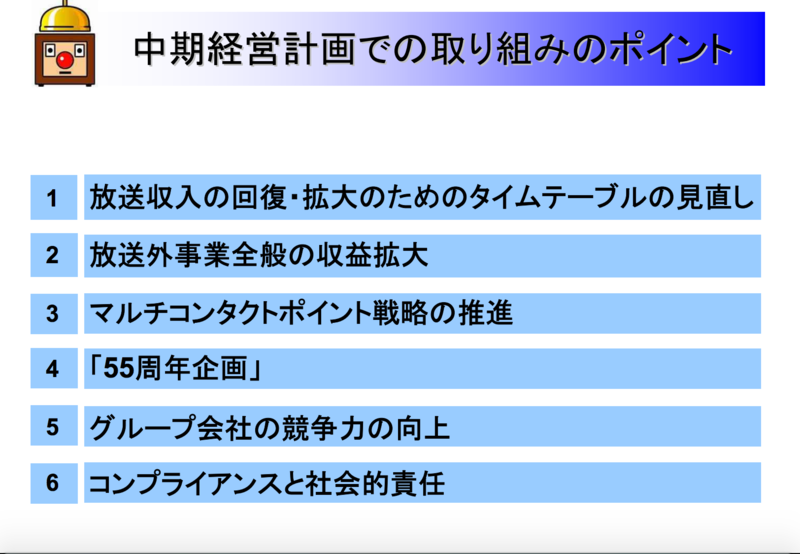

一方で日本テレビはこの時期はまだ海外進出を明確にはしてはおらず、国内の体制強化がメインの経営課題であると認識していることが伺えます。

日本テレビもその後、国内市場の縮小という現実に目を向け、2012年には海外ビジネス推進室を設置し、海外での事業収入増加を明確に目指すことを決定していますが、2015年度の決算においてはまだ海外事業収入は全体の0.6%に過ぎません。

今後、積極的なM&Aや海外事業展開をすることで電通のように売上高の半分以上を占めるようになるかが注目されます。

電通のクロスボーダーM&Aの主要案件

前述の通り、電通は海外企業を買収することで海外売上高を高めてきました。ここでは、電通のニュースリリースより、海外M&A案件をご紹介したいと思います。かなり多くなってしまいますが参考にしてください。

2007年10月:電通ホールディングスUSAによる米国アティック社及び英国アティック社の買収について

2008年11月:電通ホールディングスUSAによるマックギャリー・ボウエン社(米国)の買収について

2010年1月:中国最大の販促ネットワークを持つ「サントレンドグループ」と資本・業務提携に関する基本合意書を締結

2010年1月:Innovation Interactive社(米国)の買収について

2011年1月:インドにおける合弁主要3社の100%子会社化について

2011年2月:米国ファーストボーン・マルチメディア社の買収について

2011年6月:英国独立系デジタル・マーケティング・エージェンシー「ステーキ・グループ社」の買収について

2012年1月:米国独立系広告代理店「MLロジャース社」の買収について

2012年1月:ブラジルの独立系デジタルエージェンシー「ラブ社」の買収について

2012年6月:カナダの広告会社「ボス社」買収と電通カナダとの統合について

2012年8月:インドのクリエーティブ・エージェンシー「タプルート社」の株式51%取得で合意

2013年1月:電通、米国の独立系PR会社「ミッチェル・コミュニケーション・グループ」を買収

2013年3月:英国イージス社の買収完了と電通グループの新しい事業統括体制について

2013年4月:イージス・メディアが中国のデジタルメディア・エージェンシー「北京創世奇迹广告」の株式100%取得で合意

2013年4月:タイのブランド・コンサルティング会社「ブランドスケープ社」を買収

2013年5月:カナダのデジタルエージェンシー「エヌ・ヴィ・アイ社」を買収

2013年5月:ベルギーのブランドプロモーション会社「ニューワールド社」を買収

2013年5月:ルーマニアのデジタルエージェンシー「キネクト社」を買収

2013年5月:オランダのソーシャルメディア・エージェンシー「ソーシャル・エンバシー社」を買収

2013年5月:インドの「ウェブチャットニー・スタジオ社」の株式80%取得で合意

2013年7月:イタリアのデジタル・エージェンシー「シンプル・エージェンシー社」の株式70%を取得

2013年9月:スペインの広告代理店「ワイメディア社」の株式51%とデジタルエージェンシー「ウインク社」の株式31.8%を同時に取得

2013年9月:中国のデジタル・クリエーティブ・エージェンシー「トリオ社」を100%買収

2013年10月:ロシアのデジタル・エージェンシー「トラフィック社」を100%買収予定

2014年1月:オーストラリアの広告会社グループ「オッドフェローズ・ホールディングス」の株式51%を取得

2014年1月:ポーランドのソーシャルメディア・エージェンシー「ソーシャライザー社」の株式100%を取得予定

2014年2月:中国のソーシャル・クリエーティブ・エージェンシー「ベラウォム社」の株式100%取得で合意

2014年2月:ドイツのデジタルマーケティング・エージェンシー 「エクスプリード社」の株式100%取得

2014年3月:フランスのモバイルエージェンシー「レ・モビリザーズ社」の株式100%取得で合意

2014年5月:ブラジルの独立系最大規模の総合広告会社「NBS」の株式70%取得で合意

2014年5月:カザフスタンの広告会社グループ「フィフティー・フォー・メディア社」の株式51%を取得で合意

2014年5月:米国の総合マーケティング会社「MKTG社」の買収手続き開始の合意について

2014年7月:インド最大のOOH専門の広告会社「マイルストーン社」の株式51%取得で合意

2014年8月:南アフリカの広告会社「クリムゾン・ルーム社」の株式60%取得で合意

2014年9月:米国の総合デジタルエージェンシー「コバリオ社」のエージェンシー部門買収で合意

2014年11月:英国のモバイル・エージェンシー「フェッチ社」の株式80%取得で合意

2014年12月:英国のソーシャルメディア・マネジメント・エージェンシー「テンペロ社」の株式100%取得で合意

2014年12月:ブラジルのOOH専門の広告会社「OOHプラス社」の株式100%取得で合意

2014年12月:米国のデジタル・マーケティング・エージェンシー「ロケット・インタラクティブ社」の株式100%取得で合意

2014年12月:カナダのデジタルエージェンシー「スポーク社」の株式100%取得で合意

2015年1月:インドの総合デジタルエージェンシー「WATコンサルト社」の株式100%取得で合意

2015年2月:オーストラリアのクリエーティブ・エージェンシー「BWM社」の株式51%取得で合意

2015年2月:オーストラリアのデジタル・クリエーティブ・エージェンシー「ソープ社」の株式51%取得で合意

2015年3月:ベトナムの総合デジタルエージェンシー「エメラルド社」の株式40%取得で合意

2015年3月:ギリシャのデジタルエージェンシー「マインドワークス社」の株式80%取得で合意

2015年4月:ニューロサイエンス領域に強みを持つ米国のマーケットリサーチ会社 「フォーブス・コンサルティング社」の株式100%取得で合意

2015年4月:イスラエルのデジタルエージェンシー「アバガダ・インターネット社」の株式100%取得で合意

2015年5月:米国のスポーツエージェンシー「アスリーツ・ファースト社」の持分33.3%取得で合意

2015年5月:英国のコンテンツマーケティング会社「ジョン・ブラウン・メディア社」の株式85%取得で合意

2015年6月:ポーランド 「マーケティング・ウィザーズ社」の株式100%取得で合意

2015年6月:タイのデジタルエージェンシー「フレックスメディア社」の株式51%取得で合意

2015年6月:英国のEコマース専門エージェンシー「eコメラ社」の株式100%取得で合意

2015年7月:シンガポールのクリエーティブエージェンシー「マンガム・ギャクシオーラ社」の株式20%を取得

注目すべきは2013年に英国イージス社を買収したことです。これはM&Aの金額も4000億円と巨大で、更に本買収完了後に電通の海外M&Aは加速していきます。それまでは年間数件のM&Aだったものが、イージス社買収後には年間10件以上コンスタントに買収を行っています。それほど大きな意味を持つ買収だったことが伺えます。イージス買収後の、電通の海外事業売上高比率は下記のように推移しています。

| 単位:百万円 | 2013年度 | 2014年度 | 2015年度 | 成長率 |

| 売上高 | 594,072 | 676,925 | 761,996 | 128.27% |

| 内、国内売上高 | (311,416) | (333,995) | (348,252) | 111.83% |

| 内、海外売上高 | (282,857) | (343,232) | (414,066) | 146.39% |

| 海外売上高比率 | 47.61% | 50.70% | 54.34% |

※電通IR資料より、unistyleが独自に作成

海外売上高比率が2015年度には54%に達し、全体の売上高の成長も海外事業が牽引していることが見て取れます。ここまで見ると電通はM&A戦略により、見事グローバル企業の仲間入りをしていると言うことができそうです。

積極的なM&Aに対する懸念の声

一方で電通の積極的なクロスボーダーM&Aに懸念の声を上げる人もいます。日本企業に関わる国際間取引に詳しい弁護士のスティーブン氏は下記の記事にて電通のM&Aに対して3つの疑問を呈しています。

①日本企業と海外企業が合併しただけでは、海外の競合と対等に戦えない

②日本企業の海外企業に対する経営力の低さ、シナジーが疑わしい

③買収金額が高すぎる

海外企業を買収して利益を取り込むだけでは、確かに多額の借金をしてまで買収した意味はないといえます。総合商社においても海外企業を買収したものの、シナジー効果が薄いために苦しむという例は少なくありません。中国のCITICグループに多額の投資を行った伊藤忠商事も今後、シナジー効果創出を求められることになるでしょう。

また売上高は海外事業が牽引しているものの、営業利益率は低く、国内事業の営業利益の方が大きい構図となっています。これは海外展開を積極的に進めているNTTデータも同じ構図に陥っており、海外事業の営業利益率の低さは今後改善する必要があるでしょう。

| 単位:百万円 | 売上 | 営業利益 | 営業利益率 |

| 売上高 | 761,996 | 160,438 | 21.05% |

| 内、国内売上高 | (348,252) | (90,403) | 25.96% |

| 内、海外売上高 | (414,066) | (70,156) | 16.94% |

最後に

テレビ局に比べると早い段階で海外事業展開を打ち出した広告代理店の電通は既に売上規模で見るとグローバル化を果たしているといえます。一方で2013年に4000億円で買収したイージス社とのシナジー効果を生み出すのは今後の課題であり、総合商社のように海外M&Aをうまく用いて成長することができるかについては、まだまだ注視が必要といえます。ここまで電通の海外展開について見てきましたが、このようにドメスティックな日本企業も大きく変わろうとしているのが2016年現在といえます。ぜひこういった業界や企業の背景も少し考えた上で、志望する業界について考えてもらえればと思います。

photo by Kevin Dooley